Ρύθμιση οφειλών με το νέο Κώδικα Δεοντολογίας Τραπεζών – Όσα πρέπει να ξέρετε

Σε εφαρμογή του Κώδικα Δεοντολογίας Τραπεζών οι δανειολήπτες μπορούν πλέον να ρυθμίζουν τις οφειλές τους προς τράπεζες/funds, ηλεκτρονικά, μέσω ηλεκτρονικής πλατφόρμας με χρήση κωδικών taxisnet. Με την νέα πλατφόρμα:

- Αντλούνται όλα τα στοιχεία οφειλών που βαρύνουν ένα νοικοκυριό με σκοπό την επιτάχυνση του διακανονισμού τους.

- Διευκολύνεται η εφαρμογή του Κώδικα Δεοντολογίας Τραπεζών, ενισχύονται η εποπτεία και ο έλεγχος της ΤτΕ, με αποτέλεσμα τη διαφάνεια.

- Επιχειρείται περαιτέρω έλεγχος στην ανεξέλεγκτη δράση των funds, με διεξαγωγή των προβλεπόμενων διαδικασιών και για τα δύο μέρη με σκοπό την εύρεση κατάλληλης λύσης κατόπιν αξιολόγησης.

Πώς λειτουργεί η νέα πλατφόρμα

Γίνεται διακριτή αίτηση ανά χαρτοφυλάκια χρηματοδοτικού φορέα. Με την αίτηση πραγματοποιείται άρση τραπεζικού απορρήτου και στη συνέχεια αντλούνται δεδομένα (εισοδηματικά κτλ.) ή/και συμπληρώνονται εφόσον δεν υπάρχουν ηλεκτρονικά καταχωρημένα. Η νέα πλατφόρμα θα συνδέεται έτσι με τις φορολογικές αρχές, τις τράπεζες και τις εταιρείες διαχείρισης κόκκινων δανείων. Η πλατφόρμα:

- Αφορά τόσο πρωτοφειλέτες, όσο και εγγυητές και συνοφειλέτες.

- Αφορά καταναλωτικά δάνεια, στεγαστικά δάνεια, πιστωτικές κάρτες, δάνεια ατομικών επιχειρήσεων και ελεύθερων επαγγελματιών, δάνεια πολύ μικρών επιχειρήσεων, με μέσο όρο κύκλου εργασιών κατά τα τελευταία 3 φορολογικά έτη που δεν υπερβαίνει το ποσό του 1.000.000€.

- Αφορά δάνεια που δεν έχουν καταγγελθεί πριν την 1.1.2015.

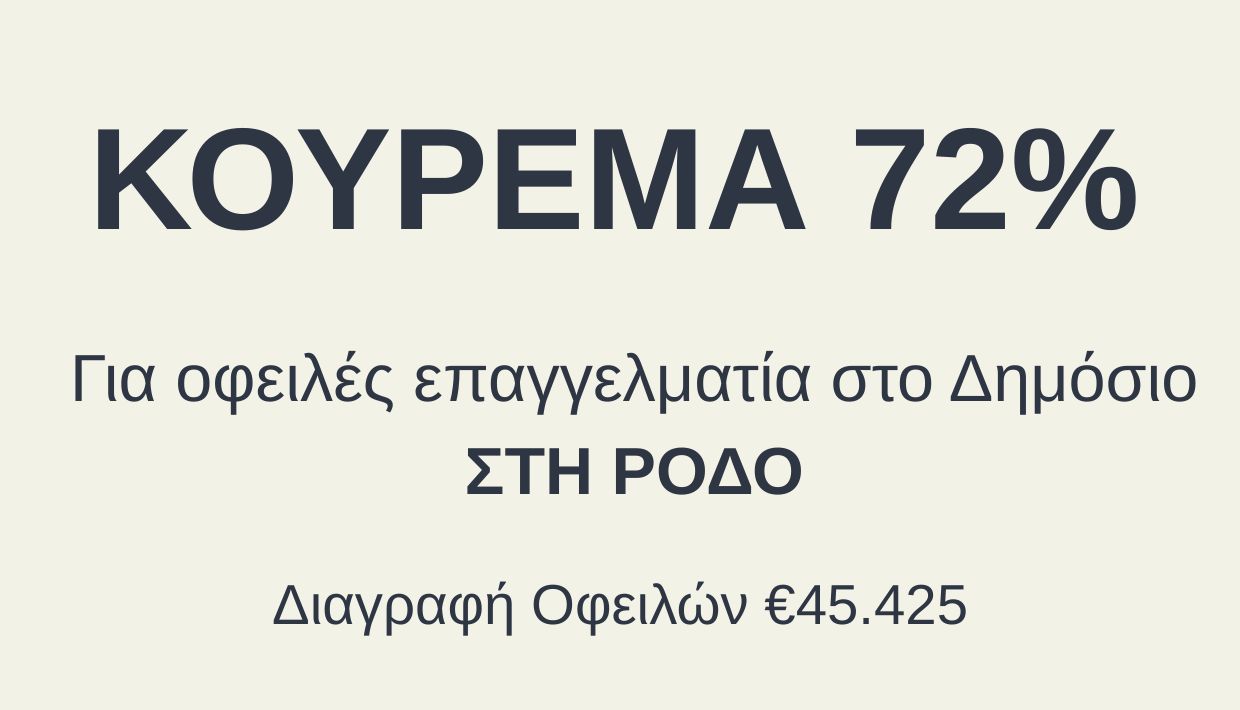

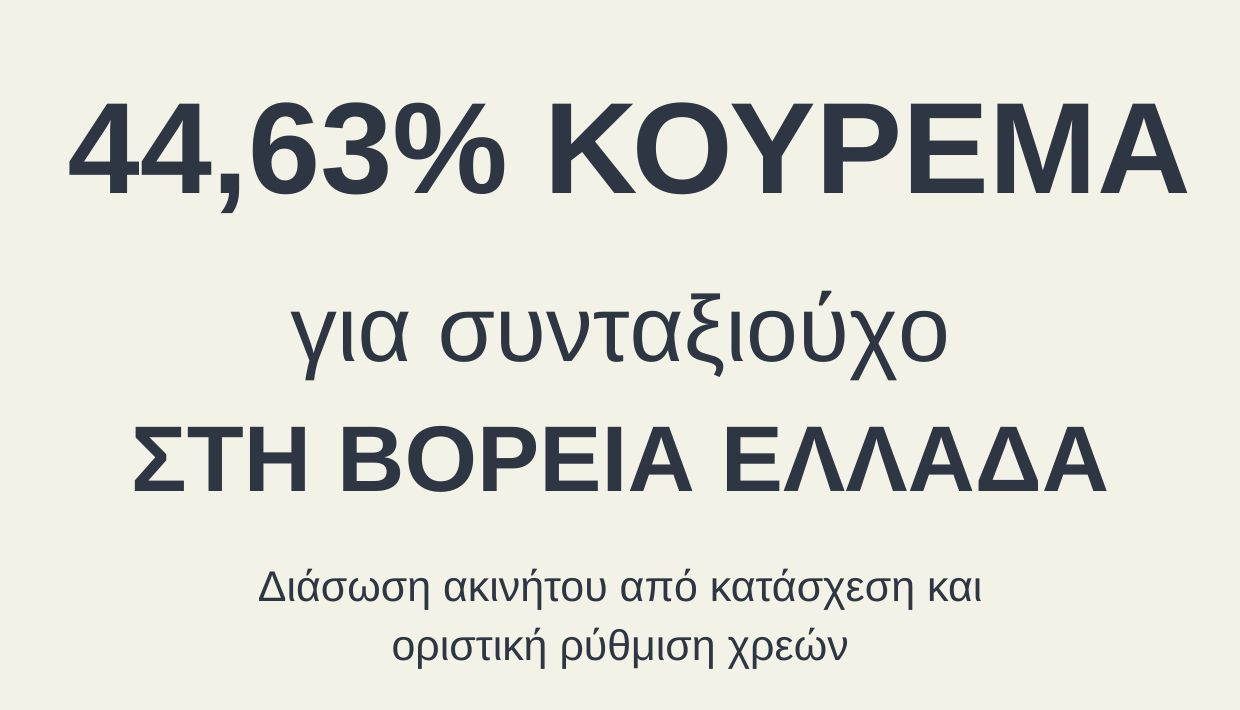

- Οι ρυθμίσεις μπορεί να περιλαμβάνουν μειωμένες δόσεις, διαχωρισμό οφειλών και διαγραφές οφειλών.

Οι οφειλές πρέπει να ξεπερνούν:

- Το ποσό των 1.000€ αναφορικά με τις οφειλές φυσικών προσώπων

- Το ποσό των 5.000€, αναφορικά με τις οφειλές νομικών προσώπων – πολύ μικρών επιχειρήσεων

Πώς πραγματοποιείται η ρύθμιση των οφειλών με τη νέα πλατφόρμα

Η ρύθμιση γίνεται μέσω διαπραγμάτευσης πιστωτή-δανειολήπτη. Μετά την οριστική υποβολή της αίτησης και την αξιολόγησή της από το χρηματοπιστωτικό ίδρυμα, παρέχεται από το ίδρυμα πρόταση μίας ή περισσότερων εναλλακτικών λύσεων ρύθμισης, και αν καμία εξ αυτών δεν συμφωνηθεί, λύση/εις οριστικής διευθέτησης. Η πρόταση ρύθμισης αξιολογείται από τον δανειολήπτη που επιλέγει εντός 15 ημερών αν θα την αποδεχθεί/απορρίψει/προτείνει εναλλακτική αντιπρόταση.

Η αντιπρόταση αξιολογείται από το χρηματοπιστωτικό ίδρυμα εντός 1 μηνός. Το ίδρυμα μπορεί είτε να συναινέσει, είτε να απαντήσει γραπτώς ότι την απορρίπτει, με σχετική τεκμηρίωση, καθιστώντας ενεργή την αρχική πρόταση, είτε να υποβάλλει νέα, τελική πρόταση.

Σε όλα τα στάδια της αίτησης, απαιτείται η ορθή συμπλήρωση στοιχείων και η συλλογή και επισύναψη δικαιολογητικών, η διαρκής παρακολούθηση της πορείας της. Ειδικότερα η απόδειξη των εξόδων και δαπανών διαβίωσης των οφειλετών απαιτεί υποχρέωσή τους, με σημασία για την αίτηση, αφού ό,τι περισσεύει από την αφαίρεση αυτών δίνεται στο χρηματοπιστωτικό ίδρυμα για την αποπληρωμή των δανείων. Σε περίπτωση ελλιπούς συμπλήρωσης, δυσχεραίνεται η θέση του δανειολήπτη και για το λόγο αυτό θα πρέπει να υπάρχει διαρκής επικοινωνία με το χρηματοπιστωτικό ίδρυμα.

Σε περίπτωση εξάντλησης της διαδικασίας του Κώδικα Δεοντολογίας, περιλαμβανόμενης της διαδικασίας ενστάσεων, χωρίς συμφωνία κοινά αποδεκτής λύσης, η διαφωνία μπορεί να επιλυθεί τόσο με προσφυγή στη διαμεσολάβηση του Συνηγόρου του Καταναλωτή, όσο και δικαστικά.

Το δικηγορικό γραφείο Μ. Τεχνίτη και Συνεργατών είναι δίπλα σας σε κάθε βήμα για την ολοκληρωμένη προετοιμασία της αίτησής σας και αντιμετώπιση κάθε είδους προβλήματος που μπορεί να ανακύψει.